「インボイスって、結局登録した方がいいんですか?」

正直に言うと、僕自身も最初はよく分かっていませんでした。

制度の説明を読むとややこしく感じるし、

「年商が1,000万円を超えなければ登録は必要ない」と聞くと

「じゃあ今の自分には関係ないかな」と感じたのが当時の本音です。

結論:僕はインボイス登録しました

インボイス制度とは?

インボイス制度とは、正式には「適格請求書等保存方式」といいます。

かんたんに言えば、消費税をきちんと国に納めている事業者だけが発行できる特別な請求書制度です。

今までの仕組み

これまでは、年間売上が1,000万円以下の事業者(=免税事業者)は消費税を納めなくてもOKでした。

だから請求書は出せても「インボイス番号」がなく、取引先(薬局)は支払った消費税を差し引くこと(仕入税額控除)ができませんでした。

(2023年10月以前は番号不要で仕入税額控除できたけど、今はインボイス番号が必須になった)

結果として、薬局側がその分をまるごと負担していたのです。

インボイス制度で変わったこと

登録したフリーランス薬剤師 → 請求書に登録番号を記載できる

薬局(取引先) → 番号つきの請求書を保存すれば、支払った消費税を控除できる

逆に登録していない場合、薬局は消費税を控除できず、そのままコストになります。

つまり「フリーランスがインボイス登録していない=薬局にとって損」という構造になったのです。

じゃあ売上1,000万円以下の薬局ならどうなる?

理屈の上では、もし薬局の売上が1,000万円以下であれば薬局自身が免税事業者になるので、インボイスの有無は関係なくなります。

薬局はそもそも消費税を納める必要がないため、フリーランス薬剤師が登録していても、していなくても損得は変わりません。

薬局の現実:売上1,000万円未満はほぼ存在しない

ただ、フリーランス薬剤師として実際に契約交渉を重ねていくなかで気づきました。

薬局はほぼ例外なく年商1,000万円を超える課税事業者だということです。

例えば、1日40枚程度の処方箋を受けている小さな薬局でも、

- 調剤基本料 × 枚数

- 技術料や薬剤費

これらを合計すると、年間売上は数千万円規模になります。

つまり「1,000万円未満だから免税」という薬局は、実質的には存在しないと考えていい。

だからこそ、こちら(フリーランス薬剤師)がインボイス登録していないと、薬局が損をする構造なんです。

ポイント整理

薬局は例外なく課税事業者なので、インボイス登録している人の方が歓迎される。

売上1,000万円以下の事業者 → 免税事業者(インボイス不要)

売上1,000万円超の事業者 → 課税事業者(インボイス必須)

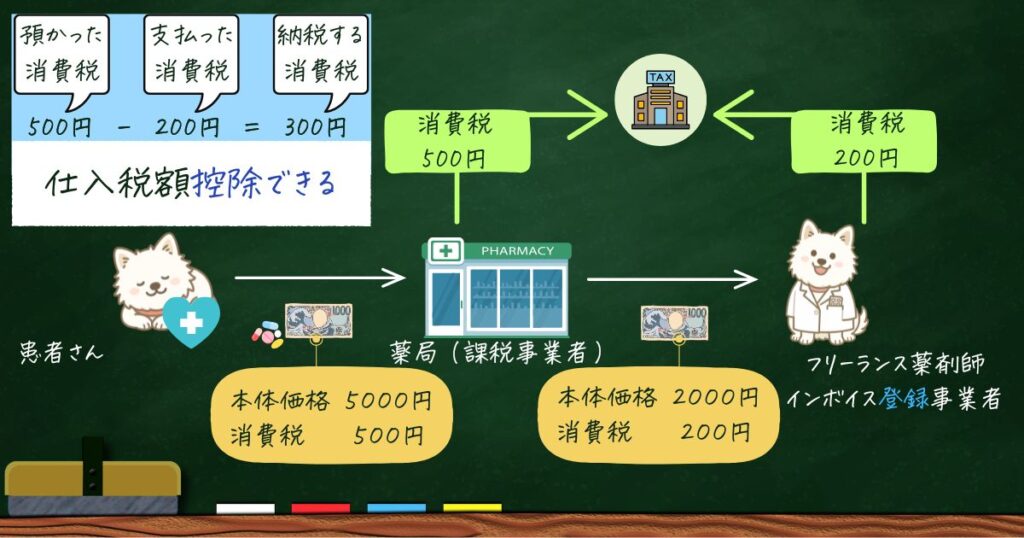

図解イメージ

インボイス登録あり・なしの違い

登録あり(インボイス有り)

フリーランス薬剤師がインボイス登録をしていると、請求書に「登録番号」を記載できます。

すると、薬局はフリーランスに支払った消費税を仕入税額控除として計算できるようになります。

図の例では、薬局は患者さんから 5,500円(本体5,000円+消費税500円)を受け取ります。

そのうちフリーランス薬剤師に 2,200円(本体2,000円+消費税200円)を支払う。

薬局が納める消費税は

受け取った消費税500円

支払った消費税200円

を差し引いて、実際には300円になります。

薬局は負担が軽くなり、フリーランスも「登録番号つきの請求書」を出せることで信頼を得やすい。

ただしフリーランス側は受け取った200円の消費税の一部を納税する必要がある、という点は忘れてはいけません。

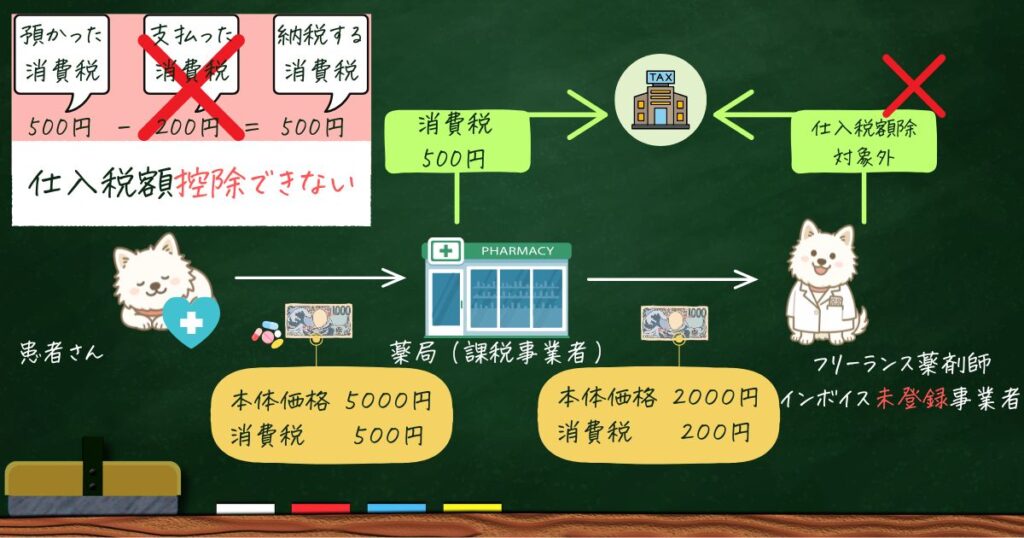

登録なし(インボイス無し)

一方で、フリーランス薬剤師がインボイス登録をしていない場合。

請求書に登録番号がないため、薬局は支払った消費税200円を控除することができません。

同じように患者さんから 5,500円を受け取り、フリーランスに 2,200円を支払っても、

薬局は仕入税額控除を使えず、500円まるごとを国に納める必要があるのです。

つまりフリーランス側は「免税」で得したように見えますが、薬局からすると余計なコストを負担することになります。

そのため「未登録の人とは契約しづらい」と考える薬局も出てきます。

実際のシミュレーション

条件:単価 税込3,850円/1日8時間 × 10日(計80時間)=308,000円

インボイス未登録の場合(免税事業者)

- 請求額:308,000円(税込)

- 消費税は受け取れるが納税義務なし

- 実質手取り:308,000円

- 薬局は消費税28,000円を控除できず損をする

インボイス登録の場合(課税事業者・簡易課税)

- 請求額:308,000円(税込)

- 消費税28,000円を受け取り → 簡易課税(第5種)で納税14,000円

- 実質手取り:294,000円

- 薬局は消費税を控除できるので損がない

フリーランス側の手取りはやや減るけど、薬局にとってはありがたい

登録のメリット・デメリット

フリーランス薬剤師側のメリット

- 税込みで堂々と請求できる

- 単価交渉の材料になる

- 簡易課税を使えば納税は消費税の半分

- 経営者目線を養える

薬局側のメリット

- 消費税を控除できる(仕入税額控除)

- 経理処理がスムーズ

- 「登録してる人=しっかりしている」という安心感

デメリット(フリーランス側)

- 消費税の納税義務が発生する

- 事務作業(帳簿管理)が少し増える

「いつか登録する」なら、早めが得

今はインボイス制度に経過措置があって、免税事業者と取引した場合でも仕入税額控除を一部認める特例が残っています。

ただしこの特例は段階的に縮小され、令和9年(2027年)10月には完全に終了します。

(最初は80%控除OK → 60% → 50% → 20% → R9年でゼロ)

つまり、R9年以降は「未登録の人と取引すると、その消費税は一切控除できない」という状況になります。

薬局からすれば、未登録のフリーランス薬剤師とは契約しにくくなるのは明らかです。

さらに、年商が1,000万円を超えると、2年後には課税事業者として登録が必須になります。

どのみち避けられないなら――

「まだ任意で選べる今のうち」に登録しておいた方が、精神的にもラクだし、取引先にも安心感を与えられる。

僕はそう考えて、早めに登録しました。

手続きは意外と簡単

必要なのは

- 開業届(提出済でOK)

- マイナンバーカード+スマホ

これだけ。国税庁のサイトからオンライン申請できて、僕の場合は10分ほどで完了しました。

まとめ

薬局はほぼ確実に課税事業者です。

つまり、フリーランス薬剤師がインボイス登録していないと、薬局側が損をする。

もちろん、まだ副業レベルや短期案件だけなら「登録はもう少し先でもいい」という選択肢もあります。

ただ、長期契約を取りたい人・単価交渉を有利に進めたい人にとっては、インボイス登録は早めにしておく価値があると思います。

僕自身、登録してからは「堂々と税込みで請求できる安心感」と「経営者からの信頼」が大きなメリットになりました。

コメント